안녕하세요 여러분들을 '발전' 시켜줄 핵발전소입니다.

우리에게 투자는 선택이 아니라 필수입니다.

투자하지 않는다면 가난해집니다.

가난해진다는 것은 3가지를 포기한다는 말입니다.

가족(Family, 관계), 신체(Fitness, 건강), 자유(Freedom, 선택) - <부의 추월차선 부의 3요소>

투자를 해야 한다면 어디에 투자하는 게 좋을까요?

부동산? 주식?

제가 가장 추천하고 싶은 투자처는 바로 미국 ETF입니다.

예금은 위험자산이다.

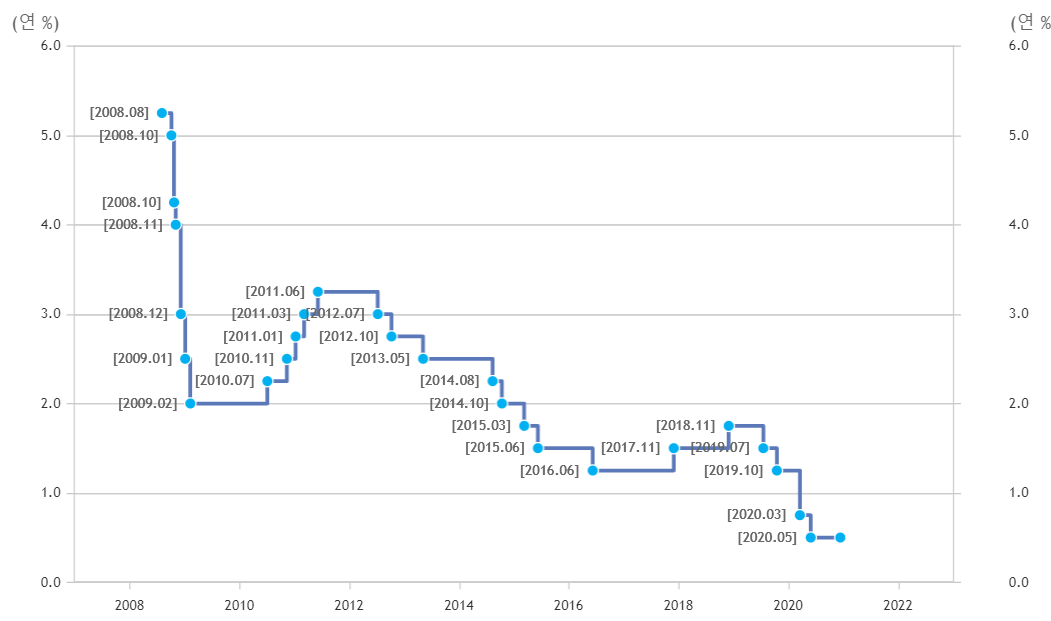

금리는 2008년 이후 계속 내려가고 있습니다.

금리가 내린다는 말은 즉 돈의 가치가 떨어지고 있다는 것입니다.

주식차트가 저 그림을 그린다면 주식을 구매하실 분 계십니까?

여러분이 지금 하고 있습니다.

예금, 적금, 보험, 연금 들면서 한없이 추락하는 자산을 그저 위기인 줄도 모르고 모으고 있습니다.

물가 상승률은 연 4% 생각하시면 됩니다. 예금은? 1~2 % 줍니다 여기에 세금 15.4% 떼면 봉사활동 수준입니다.

예금, 적금을 드신 분들은 은행에 현금 보관료를 지불하고 있는 셈입니다.

이자를 통해 1~2% 수익을 얻으신 게 아니라.

물가상승 인플레이션 때문에 -2% 이상 자본 손실을 보고 계십니다.

그리고 경제 위기가 왔을 때 어디가 가장 먼저 무너질까요?

바로 은행입니다.

서브프라임 모기지 사태, 코로나 사태 등등 위기가 왔을 때 제일 회복이 느린 곳은 은행입니다.

JP모건, 뱅크 오브 아메리카 등등 코로나 위기 터질 때 이후 회복하지 못했지만

유망 기업들은 다들 회복하고 신고가를 넘었습니다.

돈만 모아서는 어림도 없다.

2007년 이후 주식, 임금, 부동산 가격 상승률. (잠든 사이 월급 버는 미국 배당주 투자 도서 인용)

| 미국 | 한국 | |||||

| S&P500 | 평균임금 | 주택가격 지수 | 코스피 | 평균임금 | 주택가격 지수 | |

| 상승률(%) | 82.1 | 5.5 | 16.2 | 30.1 | 9.4 | 25.1 |

위 차트가 뜻하는 게 무엇인가 하면 가만히 돈만 모으면 평생 집 못 산다는 말을 뜻합니다.

부동산보다 주식이 돈을 더 잘 버는 이유는 돈의 3요소가 합쳐져서 그렇습니다.

주식 = 노동 X 기술 X 자본

부동산 = 자본

또한 한국에서 서울 수도권 아파트가 아니면 상승률이 제한되고

원하는 아파트를 구매할 수 없습니다.

하지만 주식은 삼성이든 애플이든 테슬라든 원하는 주식 구매할 수 있고 원할 때 팔 수 있습니다.

왜 ETF를 해야 하는가?

ETF란? 펀드를 주식시장에 상장시켜 주식처럼 편리하게 거래될 수 있도록 만든 상품입니다.

잘 알려진 ETF로는 QQQ, SPY, ARKK 가 있습니다.

왜 우리는 펀드 투자를 해야 할까요?

개인투자자들의 대부분은 자산관리가 어렵다는 사실을 간과하고 있습니다.

<자산관리는 어렵다.>

개인투자자들은 대부분 우량주를 구매하지 않습니다.

1000원짜리 주식을 구매하십니다. 속된 말로 잡주를 삽니다.

1000원짜리 주식이 1200원이 되면 잽싸게 팔아버리면서

1000원짜리 주식이 800원, 700원 하락하면 추가 매수를 하십니다.

물타기를 하면서 평균 단가를 내립니다.

500원 400원 되면 뭐 그냥 강제 존버 모드 들어가게 됩니다.

그러다가 상장폐지 수순을 밟을 때도 있습니다.

그럼? 내 주식통장은 잡주에서 개잡주로 탈바꿈합니다.

기본적으로 오르는 주식은 좋은 주식

내리는 주식은 나쁜 주식인데

우리 개인투자자들은 오르는 좋은 주식 팔아버리고

하락하는 나쁜 주식을 사모읍니다.

이것을 바로 Disposition effect 처분 효과라고 합니다. (위키피디아)

처분의 효과는 가치가 떨어진 자산을 유지하면서 가치가 증가한 자산을 판매하는 투자자의 경향과 관련 이 있습니다.

Hersh Shefrin과 Meir Statman은 1985 년 논문에서 그 효과를 확인하고 명명했으며, 사람들은 승리를 즐기는 것보다지는 것을 훨씬 더 싫어한다는 사실을 발견했습니다. 처분 효과는 투자자가 가치를 잃은 주식을 보유하고 가치가 있는 주식을 매도할 것이기 때문에 개인 투자자 주변에서 가장 활발한 현실 중 하나로 설명되었습니다.

<개별주식은 전문가가 너무 많다. >

개별주식은 정보의 차이가 너무 많이 나기 때문에 개인이 전문투자자나 내부자를 이기기 쉽지 않습니다.

신라젠의 경우 내부자들이 주식을 전부 매도하고 나니 갑자기 주식은 폭락을 시작했습니다.

내부자들은 미리 알고 있었다는 얘기죠.

미국 ETF 만 사도 일반투자자를 압도할 수 있다.

QQQ를 구성하고 있는 주식들입니다.

애플, 마이크로소프트, 아마존, 테슬라, 페이스북, 구글, 엔비디아, 페이팔, 어도비

정말 우량주만 있고 장기적으로 가지고 있으면 알아서 비중을 조절해줍니다.

예를 들어 페이스북이 나스닥시장에서 점점 기업 우위를 잃어 추락하게 된다면

QQQ 주식 구성에서 퇴출시킵니다. 그리고 잘 나가는 다른 새로운 기업을 포트폴리오에 다시 진입시킵니다.

일반 투자자 입장에서는 정말 편리하죠.

미국 ETF 중에 가장 인기 있는 나스닥 추종 QQQ 퍼포먼스 차트입니다.

이번 1년간 51% 성장을 했고, 10년 동안 평균 20% 올랐습니다.

매달 100만 원씩 투자했다면

원금 120,000,000원 + 수익 268,622,774원 = 388,622,774 원을 모을 수 있습니다.

적금을 했다면? (신한은행 최고 1.9% 적금)

원금 120,000,000 + 수익 12,251,960 원 = 132,251,960 원을 모았습니다

요즘 핫한 ETF ARKK입니다. 테슬라 비중이 제일 높으며 세상을 바꿀 혁신기업에만 투자하는 ETF입니다.

이번 연도에 140% 라는 어마어마한 성적을 냈고 5년간 평균 44% 성장을 했습니다.

매달 100만 원씩 투자했다면 (5년)

원금 60,000,000원 + 수익금 157,037,561원 = 217,037,561원을 모을 수 있습니다.

적금을 했다면? (신한은행 최고 1.9% 적금)

원금 60,000,000원 + 수익금 2,989,834원 = 62,989,834원을 모았습니다.

적금과 거의 3배 차이가 나네요.

QQQ 같은 경우 레버리지를 이용해서 수익을 좀 더 극대화할 수 있습니다

QQQ는 나스닥 지수를 1배 추종

QLD는 나스닥 지수를 2배 추종

TQQQ는 나스닥 지수를 3배 추종

이와 관련된 글은 아래 링크를 눌러서 확인해주세요.

레버리지 장기 투자해도 되는 이유 QQQ vs QLD vs TQQQ

왜 미국인가?

미국은 장기적 우상향을 하는 주식 시장입니다.

한국코스피를 대표하는 KODEX200을 살펴볼까요?

2010년부터 2016년까지 횡보하는 모습입니다.

악재에는 급 하강하면서 호재에는 상승폭이 작습니다.

제가 재밌게 봤던 책 <잠든 사이 월급 버는 미국 배당주 투자>에서는 이렇게 소개합니다.

왜 미국인가?

미국 기업들의 브랜드 가치와 업력, 그리고 주주자본주의가 정착된 미국 사회의 투명성.

기축 통화국의 지위 : 투자의 안전판, 달러(쿠션 효과) -> 자세한 설명은 아래 링크를 확인해주세요.

삼성전자 지금사도 될까? - 환율하락의 영향

안녕하십니까 여러분들을 '발전' 시켜줄 핵발전소입니다. 최근 삼성전자 무섭게 오르고 있죠? 삼성전자가 왜? 오르는지. 언제까지 지속될 가능성이 높은지 대해서 다뤄보려고 합니다. 보통 수출

knds.tistory.com

결론

투자는 선택이 아니라 필수다.

일만 해서는 집을 못 사는 세상이 왔다.

노동 X 기술 X 자본 이 집약된 주식을 통해 부를 창출하자.

이글과 같이 보기 좋은 글

※주의 이 글은 종목추천이 아닙니다.

투자는 본인이 결정하고 본인이 책임져야 합니다.

도움이 되셨나요? 궁금한 점은 댓글로 물어봐 주세요.

최대한 빨리 답변할 수 있도록 노력하겠습니다.

'금융 재테크 정보 > 주식' 카테고리의 다른 글

| 주식 분석하기 - MarketScreener 사용법 (1) | 2020.12.17 |

|---|---|

| 배당주식으로 알아보는 돈의 가치 - 경제적 자유 (0) | 2020.12.16 |

| 삼성전자 지금사도 될까? - 환율하락의 영향 (0) | 2020.12.06 |

| 테슬라 같은 혁신 기업 찾는법? - ARKK ETF 포트폴리오 훔쳐보기 (0) | 2020.12.05 |

| 지금 환율이 하락하는 이유와 대처방법 (0) | 2020.12.04 |